九州物流网2021-08-02

新冠疫情对经济增长和贸易的影响仍具有很大的不确定性。

各船型的订购活动在今年上半年继续攀升。但VV和ViaMar的最新预测表明,总订单量将在今年下半年呈下降趋势,直至2022年。

油价虽不会长期处于高位,但若其波动剧烈或可会给经济活动带来严重负面影响。

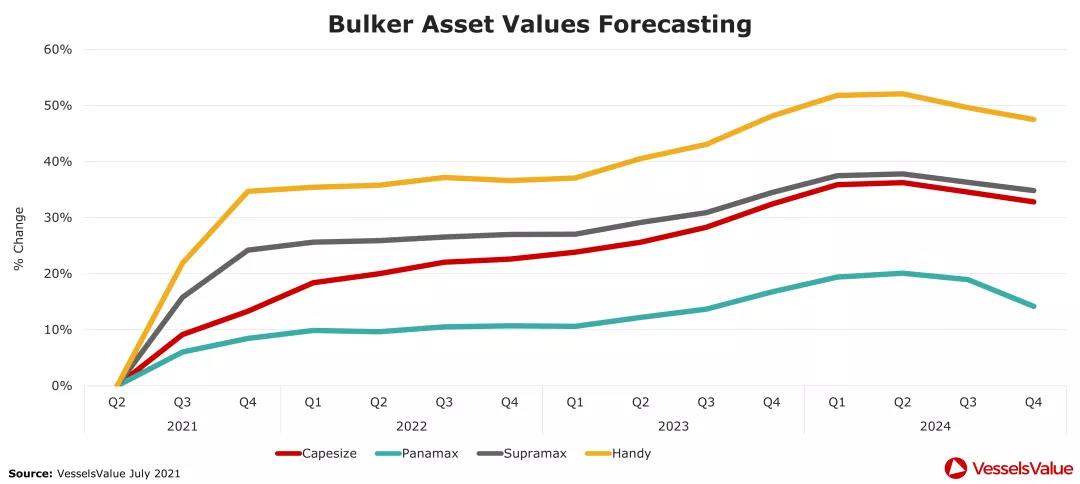

干散货船

今年春季,好望角型散货船市场经历了过山车似的巨大波动。但其基本趋势仍保持积极,第二季度的收益已攀升至约 30,000 美元/天。

巴拿马型(Panamax)和超灵便型散货船(Supramax)的收益正接近其2010 年的高收益水平,而灵便型(Handysize)的收益已经与2010年的水平持平。

今年春季中国钢铁产量继续增加,5 月份达到创纪录的9950万吨,与2020年1-5月同期相比增长约14%。我们预计中国的钢铁需求将在 2021年下半年降温。

铁矿石的价格将在今年和2022年保持高位,欧洲和美国大规模的经济刺激计划,促进了其需求的增加,全球钢铁需求和产量都将攀升。

我们预计中国对澳大利亚的大宗商品,包括煤炭、葡萄酒、牛肉、海鲜、木材和大麦等的禁令将保持不变。

因为遭受到第二波新冠病毒感染的严重打击,印度对能源的需求锐减,导致其春季煤炭进口量下降。然而,随着经济复苏和能源需求的增加,我们对印度的煤炭需求保持长期乐观的展望。

2021年的头五个月,全球新增的散货船运力为1800万载重吨,其中一半为好望角型船。拆解的运力则为600万载重吨。与此同时,现有订单占总船队的5.5%,其中有64%的订单预计在今年内交付。

将于2023年实施的IMO温室气体排放目标,可能会影响该领域的运力供应。

未来四年,市场对运输需求的增速将超过运力供应,这将导致市场供需平衡趋紧和所有细分船舶市场的运费大幅上涨。

油轮

延续了第一季度的疲软势头,油轮运价在第二季度仍面临重重阻力。尽管全球在遏制冠病疫情方面取得了重大进展,但几乎所有地区的需求复苏之路仍显艰难。

亚洲的新变种病毒和传染源导致需求复苏放缓,油轮运力仍供过于求。

2021年上半年的现货油轮平均基准收益处于 20年来的最低水平,显示出欧佩克石油输出国组织(OPEC)减产和新冠疫情对市场造成的巨大影响。

尽管如此,随着OPEC和炼油厂的产量,以及消费者需求的复苏,预计下半年市场情况将逐步改善。

尽管现货市场需求疲软,但第一季度的新造油轮订购活动却是自2015 年以来的最高水平,当时VLCC的平均费率接近60,000 美元/天。

VV的货量海里数据显示:油轮运输市场在2020 年的需求整体下降了8.3%。

如果新船订购活动持续,这无疑将在我们本次预测期结束时(4后年)增加运力的供应。此外,工业活动和消费者需求的复苏,将为市场提供积极支持。

以上局面是由海上和陆上石油库存持续减少,对进口需求的威胁减弱,以及供应侧的拆船量增加等多重原因造成的。

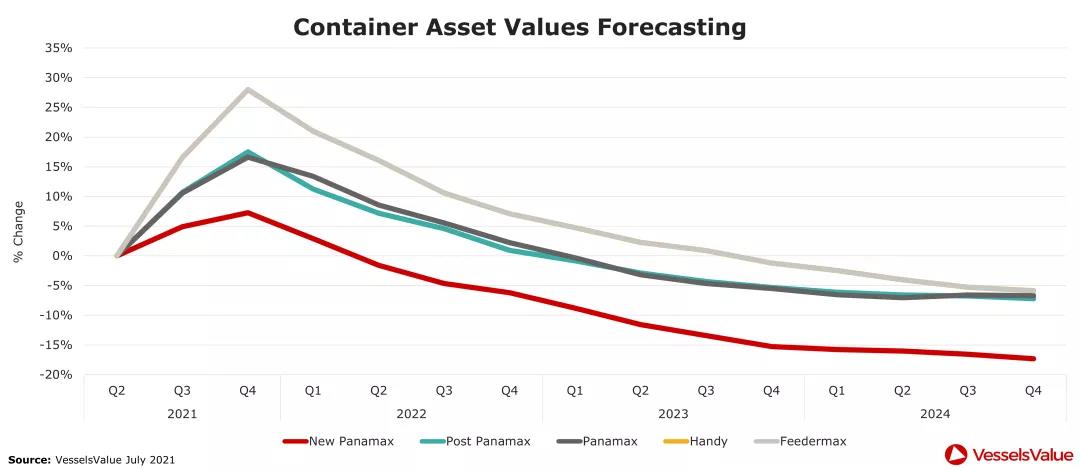

集装箱船

自2020年底开始,在需求激增的背景下,加上集装箱、船舶和港口设施的供应持续中断等因素,集装箱船运费在今年第二季度创下了历史新高。

美国和欧洲港口普遍拥堵,加上亚洲由于新冠疫情造成的港口延误,加剧了对可用运力的争夺。3月下旬,为期一周的苏伊士运河阻塞以及最近在盐田和香港港口因病毒发生的延误事件,更推高了市场对费率的预期和情绪。

因此,在2021年第二季度的大部分时间里,集装箱船所有船型的费率每周都在上涨。6,500 TEU集装箱船的费率今年已上涨90%,达到 59,000 美元/天。自2021年第一季度以来,季度费率平均上涨多达50%。

由于提供短期租约的运力有限,承租人倾向于锁定更长租期。因此这会在更长的时间,造成市场供应紧张加剧。

在夏季旺季到来之前,今年头五个月美国从亚洲的进口量就已显示出历史最高水平。这表明冠病流行期间所抑制的商品购买活动已经完全恢复。

展望2022年,随着供应链中断和集装箱供应等问题的解决,集装箱船运输费率预计会有所下降。

过去半年,集装箱船领域的新船订购量也同时创下历史记录,这将为该领域增加190万TEU的运力。目前,订单量占船队总量的18%,该数字为上次订单高峰(2008 年前后)以来的最高水平。

拆船量保持低位,但我们预计2022年后,随着市场趋向正常和法规开始生效,拆船量将逐渐增加。

液化石油气船

全球液化石油气船的运输费率在2021年第一季度后期有所改善,第二季度超大型气体运输船(VLGC)的收入每月在97万美元至120万美元之间不等。在克服了2月的生产问题后,美国液化石油气(LPG)的出口在第二季度取得了13%的增长。

随着工厂恢复运营和生产正常化,氨产量继续上升。美国乙烯和丙烯的出口均增加,石化气运输船的收益相对较好。

亚洲的需求支撑了全球液化石油气的长途进口。

市场对以双燃料发动机为主的超大型气体运输船(VLGC)和中型气体运输船(MGC)的新船建造的兴趣一直很强劲。将在2023年交付的该领域船只价格微升。

油价提升预计将刺激美国的石油生产,并同时带动作为副产品的液化石油气的产量增加。

新的巴拿马运河的限制预计将导致VLGC对该航道使用的减少,并增加该航段的运输需求。

不断增长的氨气运输需求和跨大西洋的液化石油气贸易,将为该运输市场带来支撑。

2022-23年全球气体运输船的需求增长预计将放缓,因为中国在乙烯和丙烯方面或能够自给自足。随着欧洲工业活动的增加和美国需求的增长,丁二烯贸易正在发生变化。

拆船活动预计将保持温和,新船建造活动预计将从2022年开始回暖。

本文来源于搜航网,不代表九州物流网(http://www.wl890.com)观点,文章如有侵权可联系删除

50%赞成

50%赞成 50%反对

50%反对无